2024-05-18 19:30:09

#market_update

Америка на Мосбирже: три рекордаНеделя в Штатах закрылась в плюсе. S&P 500 вырос на 1,5%, NASDAQ 100 прибавил 2,1%, Dow Jones увеличился на 1,2%.

Участники рынка оценивали данные по инфляции. Все три индекса установили новые исторические максимумы. Dow Jones взял «психологически» важную отметку 40 000 п. Что движет рынкомВо вторник и среду были опубликованы данные по инфляции — производителей и потребителей за апрель. Динамика PPI предваряет движения CPI c временным лагом в 3–4 мес. Показатели оказались равными консенсус-прогнозу аналитиков. Индекс цен производителей в годовом исчислении вырос на 2,2% после 1,8% в марте. Инфляция потребителей немного ослабла по сравнению с мартом. Общий показатель вырос на 3,4%, базовый — на 3,6% (г/г).

Розничные продажи относительно марта остались неизменными (прогноз: 0,4%). Без учета бензина и автомобилей показатель сократился на 0,1%. Промышленное производство не изменилось, а фабричное снизилось на 0,3%.

Тема сезона отчетности потеряла актуальность. Уже отчиталось 93% компании индекса S&P 500. Акции представившей релиз Wal-Mart за неделю выросли на 7%, Cisco прибавили 0,2%, Home Depot просели на 0,6%. Наблюдалась повышенная волатильность и двузначные движения в «мемных» акциях. Речь идет о бумагах AMC Entertainment и GameStop.

На что обратить вниманиеНеделя будет относительно насыщенной. Будут представлены продажи домов на первичном и вторичном рынке, блок данных по потребительскому доверию Университета Мичигана. В среду будут опубликованы протоколы заседания ФРС («минутки»).

Сервис ФРС Атланты GDPNow указывает на то, что ВВП США во II квартале вырос на 3,6%, на фоне выхода новых макроданных оценку пересмотрели с 3,8%.Ожидания по снижению ставки ФРС примерно те же, что и неделей ранее. Речь идет двух до конца года, начиная с сентября.

Что дальшеКотировка S&P 500 на 17.05.2024 — 5303 п. В пятницу индекс прибавил 0,1%. Среднесрочный прогноз — 5300–5400 п. S&P 500 находится в районе уровня перекупленности по RSI(14). Наблюдается локальное торможение, нового рывка наверх исключать нельзя.

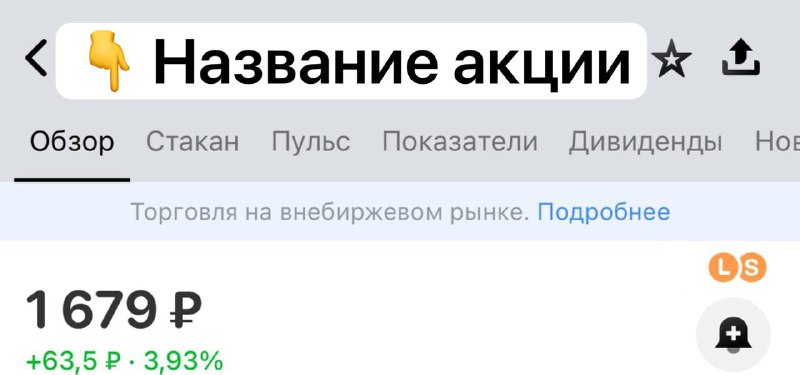

Для инвесторов, не обладающих статусом квалифицированных, поучаствовать в движениях индексов можно через фьючерсы на Московской бирже. Коды контрактов с экспирацией в июне: SPYF-6.24 (SFM4) и NASD-6.24 (NAM4). Сентябрьские контракты: SPYF-9.24 (SFU4) и NASD-9.24 (NAU4).

Возможен рывок SFU4 к 555, NAU4 может увеличиться к 19 800. Котировки на пятницу — 533 и 18 701 соответственно.

7.6K views16:30