2021-03-19 10:29:45

#инфляция #экономика #Кризис #США #бюджет #ФРС #доллар

Чеки… полетели чеки, ликвидность через край …

Прошедшая неделя вышла жаркой для американского Минфина,

всего лишь за 7 дней его запасы кэша в ФРС сократились на $221 млрд, при этом, рыночный долг вырос на $44 млрд, в итоге

"заначки" наличности сократились до минимальных с весны $1.09 трлн, еще не так давно они были $1.6 трлн. Основные

выплаты прошли в эту среду, когда счет Минфина в ФРС сократился на рекордные $272 млрд… за один день. Часть этих выплат, видимо сразу же пришла в рынок, но хватило этого не на долго, хотя скорее всего еще не все деньги дошли.

ФРС продолжала степенно скупать гособлигации, за неделю еще +$22 млрд., но дополнительно взяла на баланс ипотечных бумаг на $88 млрд, в итоге

активы ФРС за неделю взлетели на $113.6 млрд до $7.69 трлн. Но стоит учитывать, что деньги от ипотечных бумаг в основном так и остались на спецсчетах в ФРС, потому они на ликвидность никак не влияли. Зато со счетов Минфина деньги перекочевали в финансовую систему и

счета банков в ФРС пополнились на $227 млрд достигая рекордных $3.87 трлн (будет еще больше в ближайшие месяцы), часть денег банки вернули в ФРС через обратные РЕПО ($12 млрд), так что могло быть и немного больше, но это мелочи.

С одной стороны, активное расходование запасов наличности Минфина США наводняет систему новой ликвидностью и деньгами,

за полтора месяца в систему упало почти $0.7 трлн.

Но есть и другая сторона этого процесса – «заначки» американского Минфина так быстро сокращаются, что такими темпами идти на рынок придется скорее раньше, чем позже и это создает напряжение на рынке гособлигаций. Ведомство Дж. Йеллен прогнозирует остатки наличности на конец 1 квартала на уровне $0.8 трлн, а на конец 2 квартала они должны упасть до $0.5 млрд, при этом, занять во втором квартале планируется всего $0.1 трлн (ФРС выкупит $0.24 трлн, т.е. все и даже больше). Технически это должно бы стабилизировать доходности на время… но только при условии, что рынок не продолжит агрессивно распродавать госдолг, на ожиданиях того, что к концу лета у Минфина закончатся деньги…

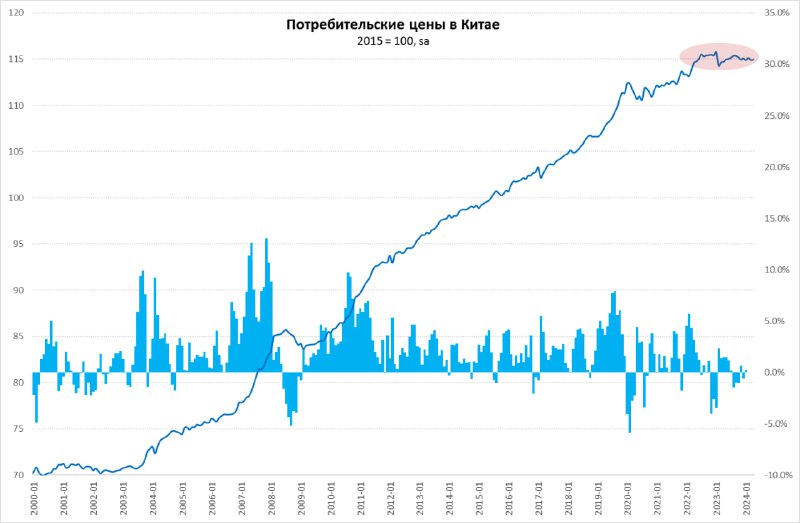

Тактика Йеллен-Пауэлла здесь понятна – пересидеть «спайк» инфляции в апреле-июне, в расчете на то что инфляция начнет резко снижаться и рынки подуспокоятся … а если нет – придется импровизировать и здесь есть разные развилки ).

@truecon

517 views07:29