2024-04-14 20:04:42

КАЛЕНДАРЬ СОБЫТИЙ НА НЕДЕЛЮ С 15 ПО 19 АПРЕЛЯ

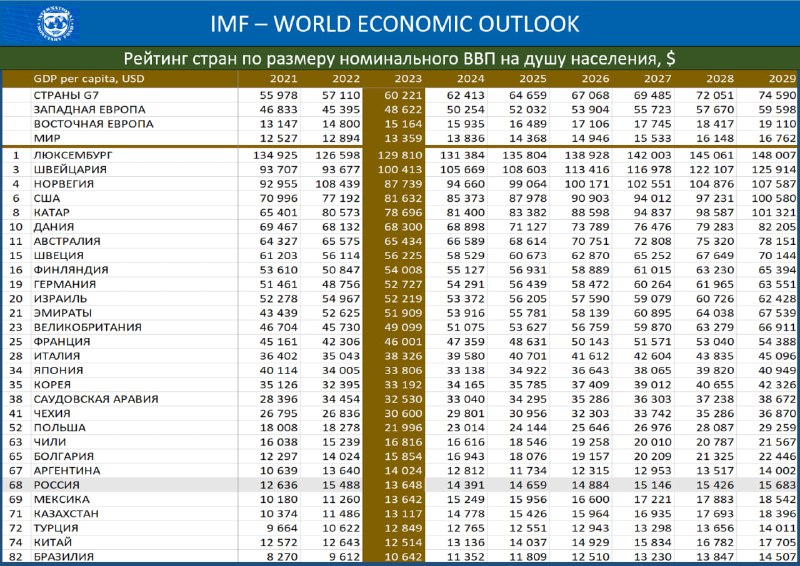

Понедельник 15.04• МВФ и Мировой Банк, ежегодные заседания,

вся неделя

• EU, промпроизводство, фев

(est.

0.8% мм)

• США, розн. продажи, мар

(est.

0.4% мм)

• США, индекс NAHB, апр

(est.

51)

Вторник 16.04• Китай, промпроизводство, мар (est.

6.7% гг)

• Китай, розничные продажи, мар (est.

5.1% гг)

• Китай, ВВП, 1кв24

(est.

4.8% гг)

• Германия, индексы ZEW, апр (est

. ES

35.1)

• США, промпроизводство, мар

(est.

0.4% мм)

• США, новое строительство, мар

(est.

1.480К)

• США, разрешения на строительство, мар

(est.

1.514К)

• Канада, CPI, мар (est.

0.7% мм)

Среда 17.04• UK, CPI, мар (est.

3.1% гг)

• EU, CPI, мар (est.

0.8% мм, 2.4% гг)

• EU, Core CPI, мар (est.

1.1% мм, 2.9% гг)

• Россия, недельная инфляция

Прогноз MMI: 0.1%• США, Бежевая Книга

Четверг 18.04

• США, Initial Jobless Claims (est.

214K)

• США, вторичное жилье, мар

(est.

4.2М)

• США, индекс опережающих индикаторов, мар (est.

-0.1% мм)

Пятница 19.04 • Германия, РPI, мар (est.

0.0% мм)

12.7K views17:04