#ЦБ РФ Ключевая ставка

Несмотря на продолжающиеся высокие темпы инфляции и ястребиную риторику членов Совета директоров Банка России, на предстоящем 19 марта заседании Банк России с высокой вероятностью оставит ключевую ставку неизменной. При этом регулятор сохранит риторику, направленную на сохранение ожиданий роста ставок в целях увеличения ставок по депозитам населения, ограничения оттока средств населения в сложные финансовые инструменты с негарантированным доходом, а также подготовки рынка к возможным изменениям в ДКП в будущем. Впоследствии мы ожидаем замедления текущих темпов инфляции, в связи с чем Банк России может не начать цикл ужесточения ДКП и сохранить ключевую ставку на неизменном уровне до конца года.

С начала года в России сохраняются высокие темпы роста инфляции – выше 0,2% в неделю, однако нет консенсуса, чем именно вызваны наблюдаемые устойчивые высокие темпы. Среди возможных причин можно назвать:

немонетарные факторы, к которым можно отнести рост цен на сезонные продукты, рост мировых цен, вызванный ограниченным предложением на сырьевых рынках, продолжающаяся трансмиссия в потребительские цены высокого курса евро и юаня. На долю Китая и Европы приходится около 69% российского импорта, при этом если ослабление среднего за январь-февраль 2021 г. курса рубля к среднемесячному значению за 2019 г. к доллару составило 16%, то по отношению к юаню и евро обесценение составило 27% и 25% соответственно. Также к числу временных факторов можно отнести и произошедшее перераспределение выплаты доходов населения в части годовых бонусов с 2021 г. на декабрь 2020 г.;

монетарные причины: роста спроса и кредитования;

возросшие инфляционные ожидания, которые приводят к более высокой и устойчивой инфляции в будущем.

Если высокие темпы роста инфляции сохранятся и при этом будет сделан вывод о том, что рост цен обусловлен преимущественно монетарными факторами или ожиданиями, то упреждающее ужесточение политики может быть показано. Однако, если рост цен вызван стечением факторов немонетарного характера, то преждевременное начало фазы ужесточения монетарной политики на фоне высокой продовольственной инфляции и роста цен производителей может привести к сокращению инвестиционной и потребительской активности, торможению темпов восстановления экономики в 2021 году.

В чем-то похожая ситуация уже наблюдалась в 2018-2020 гг., когда с июня 2018 г. под воздействием ряда факторов (ослабление рубля, рост НДС, рост цен на сезонные товары) инфляция разогналась с уровня 2,3% г/г до пиковых 5,3% г/г в марте 2019 г., но к февралю 2020 г. вновь опустилась до 2,3% г/г.

Если ключевая ставка на текущем заседании будет оставлена без изменения, то будущие решения Банка России будут зависеть от фактической динамикой инфляции и трактовки Банком России ее причин, от темпов восстановления экономики и роста доходов населения, от внешней конъюнктуры. Мы полагаем, что наблюдаемое укрепление рубля к евро и юаню, а также восстановление предложения на мировых рынках приведет к замедлению роста цен в ближайшем будущем, и в отсутствие продолжения движения вверх внешних ставок Банк России может и не начать цикл ужесточения ДКП, сохранив ключевую ставку на неизменном уровне до конца года.

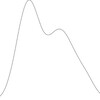

в целом консенсунс по рынку на сохранение ставки(см график), выделились лишь коллега и Сбера, которые прогнозируют повышение ставки на сегодняшнем заседании, well, lets see

@OpenFinance

2.0K views08:03